La retraite rime souvent avec perte de revenus. Pourtant, c’est le moment où vous aurez du temps libre et des projets avec vos proches. C’est pourquoi, il est important de bien comprendre notre système de retraite en France, afin de pouvoir mettre en place des solutions pour combler ces carences. Quel âge pour le départ à la retraite ? Combien allez-vous percevoir ? Nous vous donnons les règles générales pour que vous puissiez envisager de préparer votre retraite dans les meilleures conditions.

À partir de quel âge pouvez-vous prendre votre retraite ?

En principe, vous pouvez cesser de travailler quand vous le souhaitez, néanmoins, le moment où vous pourrez percevoir votre pension de retraite est lui, défini par la loi. Alors que vous attendiez votre départ en retraite avec impatience ou que vous le redoutiez, sachez que les règles sont définies par votre année de naissance et le temps que vous aurez passé à travailler (autrement dit, à cotiser).

L’âge légal de départ à la retraite, tel que défini dans la loi française, correspond à l’âge à partir duquel vous avez le droit de partir à la retraite (autrement dit percevoir une pension de retraite, dont le montant sera calculé en fonction du nombre d’années travaillées). L’âge du taux plein, lui, correspond à l’âge à partir duquel vous pouvez bénéficier d’une pension de retraite complète quelle que soit la durée pendant laquelle vous avez travaillé. Vous pouvez aussi bénéficier de cette retraite complète sans avoir atteint l’âge du taux plein, à condition d’avoir cotisé pendant suffisamment de trimestres.

Voici les règles applicables en fonction de votre année de naissance :

Combien allez-vous percevoir à la retraite ?

Dans notre système, les retraités ont droit à une pension qui est calculée selon les revenus tirés de leur activité professionnelle.

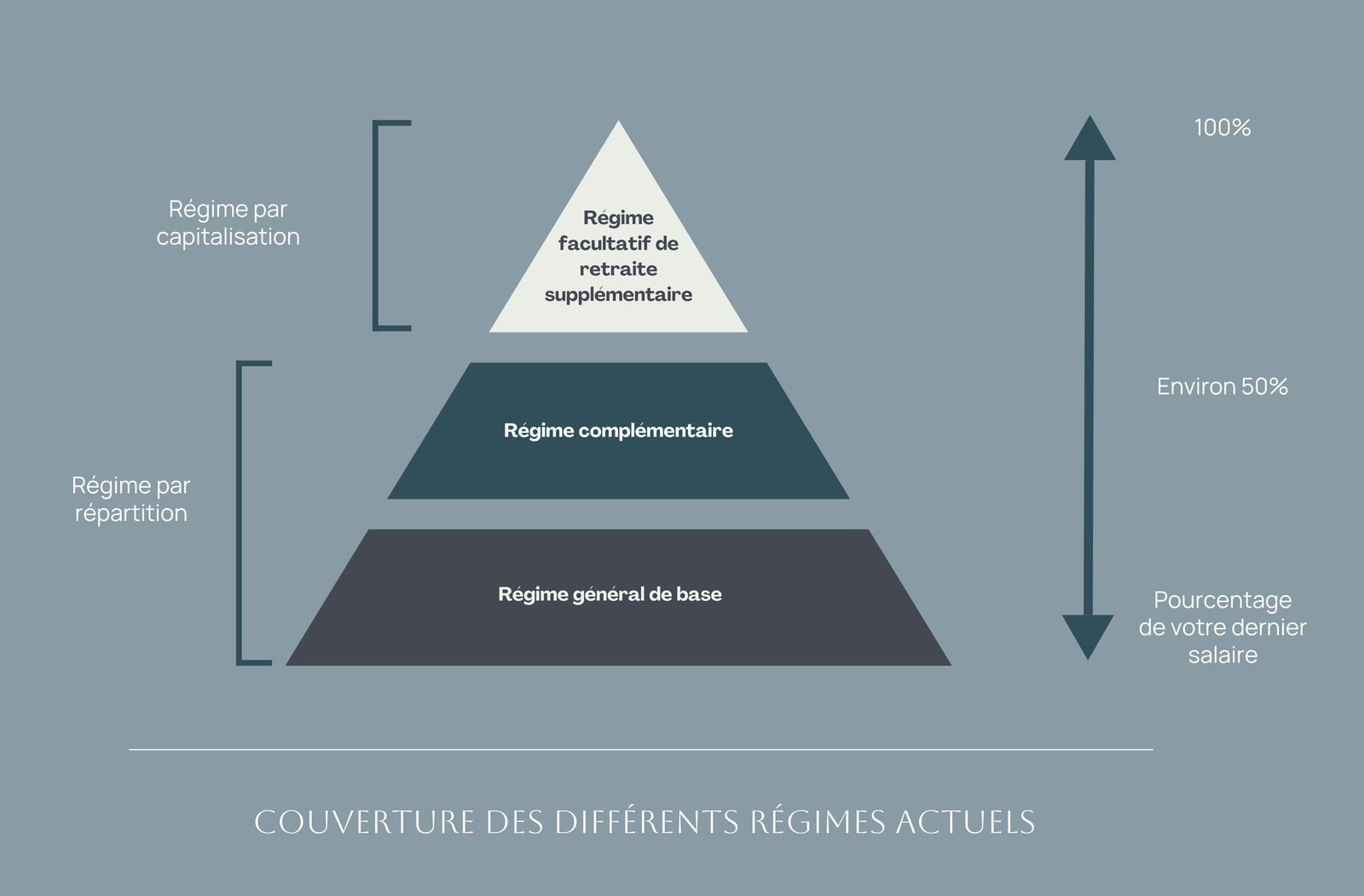

Plusieurs régimes coexistent. On peut distinguer deux grandes catégories :

- Le secteur public : les droits sont calculés sur les six derniers mois de traitement (rémunération hors primes);

- Les régimes du secteur privé : dans la plupart de ces régimes, la pension se calcule sur les 25 meilleures années.

La retraite comporte un régime de base et un régime complémentaire, tous deux obligatoires et c’est là leur seul point commun car leurs fonctionnements sont différents. Dans le régime de base pour les salariés du secteur privé, les droits à la retraite dépendent de la durée d’assurance (calculée en années ou en trimestres), on dit qu’il fonctionne en annuités. Alors que pour les régimes complémentaires des salariés du secteur privé, les droits se calculent en points calculés à partir des cotisations versées.

En moyenne, le montant de votre retraite de base et complémentaire correspond à 50% de votre salaire annuel moyen (SAM). Le SAM correspond à la moyenne des salaires des 25 meilleurs années que vous avez perçus pendant toute votre carrière.

Prenons un exemple :

Imaginons que Monsieur Paul a commencé sa carrière avec un salaire annuel brut de 25 000 €, pendant 5 ans.

Puis 35 000 € pendant 15 ans.

Puis 45 000 € pendant 15 ans.

Puis 50 000 € pendant 7 ans.

Son salaire annuel moyen des 25 meilleurs années est de :

(50 000 * 7 + 45 000 * 15 + 35 000 *3) / 25 = 45 200 €

Il percevra environ 21 250 € (=50% de 45 200 €) de retraite annuelle brute.

À savoir : Vous pouvez réaliser une simulation précise sur le site www.info-retraite.fr pour avoir une estimation du montant de votre pension de retraite. Ce site permet aux actifs et aux retraités, grâce à leur numéro de sécurité sociale, d’accéder à leur compte retraite, quel que soit leur régime. Chacun peut demander un RIS (relevé de situation individuelle), et pour les + de 55 ans, une EIG (estimation indicative globale).

Votre pension de retraite peut être complétée par des systèmes facultatifs, souscrits à votre initiative ou celle de votre employeur :

- Mis en place par votre employeur :

- PERE : plen d’épargne retraite entreprise;

- PERCO : plan d’épargne pour la retraite collectif;

- PERE : plan d’épargne retraite entreprise.

- Mis en place par vous-même :

- PERin : plan d’épargne retraite individuel.

Voici en synthèse la couverture des différents régimes actuels :

Les investissements permettant de se créer un patrimoine n’est pas un système instantané, c’est pourquoi nous vous conseillons de mettre en place très tôt des stratégies sur le long terme pour préparer efficacement votre retraite. En effet, plus vite vous anticipez de combler les « lacunes » des régimes obligatoires concernant la retraite, plus vous vous assurez, le moment venu, d’avoir des revenus correspondant à vos besoins.

Sécurisez vos avoirs au fur et à mesure que vous approchez l’âge de la retraite.

Vous pouvez vous permettre de prendre des « risques » tant que votre horizon de placement est lointain. Toutefois, plus vous vous en approchez, plus vous devez réduire votre exposition au risque.

Quelle que soit la stratégie envisagée, il est préférable de vous rapprocher de votre conseiller en gestion de patrimoine afin de vérifier si celle-ci est adaptée à vos besoins, vos contraintes et vos objectifs ainsi que votre situation personnelle.